2019年已经过去,回顾这个对大中型客车并不算“友好”的时代,市场终端仅交出了13.8万辆的成绩单,继续刷新了近年来的最低点,可谓“一夜回到解放前”,仅能与12年前的2007年13.2万辆相提并论。

其实在历史的前行中,市场始终是波浪式发展,“有高峰就有低谷”,受经济周期的下行影响,作为生产资料的大中型客车也免不了首当其冲。同时由于广为人知的新能源提前消费,客车市场终端依然存在大量的透支车辆有待“消化”,进而抑制了新车的采购。此外,大量国三、国四排放的二手车辆“营转非”对团体市场产生巨大的冲击,加之校车市场持续低迷和专用客车市场的小众地位难改,多重因素共同叠加,致使客车行业的2019“凛冬已至”。

同时,市场也施展了“有跌就有涨”的二分性,虽然总销量不大,但还是有少数企业得益于上一年度的小基数而实现较快增长,其中尤以公交型企业居多。它们依靠个别地方的公交订单维持生存,尽管难言“过得好”,但还可勉强度日,而这也是客车行业历史悠久的特色。不过如前文所言,偶尔订单的续命并不足以改变羸弱的本质,在2020疫情开局之年,各个车企将更加艰难。

可见,由于市场端的“不给力”,直接导致了多数客车企业仅能勉强维持去年的水平,抑或顺势出现大幅下滑。尽管历经数十年的发展,但客车行业依然存在“风吹草就动”的现象,其实大多数车企应沉下心来,回想一下这些年的发展究竟得益于什么:是“产品营销制造管理质量”的多管齐下、实现了“骨子里”的本质提升”,还是“别人吃肉你喝汤”、投机捡漏的伴随式增长?如今市场端的遇冷也为部分“衰落进行时”的企业开展新一轮“折腾”提供了口实,其实对于人来人往成惯例的客车业,既不必情怀满满、也不必扼腕叹息,这正是市场经济残酷的一面——毕竟汽车行业再也不会如计划经济的“定点生产+行业配给制”,自己不要强,也别怪被各路所抛弃。

总体而言,客车行业在“跌跌不休”中结束了2019年,此前笔者已用3个月份的市场分析文章进行了概述(9-11月),主要用图表和数字阐明当期市场的真实情况。对于全年数据,经与总编商议,笔者决定用“series”进行详解,即“2019年1-12月国内客车市场终端数据分析”系列,对2019年市场终端进行深入剖析和解读,利用客观的事实提供正确的认知,从而为为广大读者提供全景式的大中型客车市场终端解析。

2019年客车市场宏观环境

作为一种生产资料,客车产品往往受宏观经济的直接影响,这也是商用车的本质,即车辆销售水平与经济景气程度息息相关。由于涉及城市建设、公路旅客运输、旅游业和教育业等诸多行业,客车也衍生出了城市公交、公路客运、旅游团体和校车等细分市场,这些领域的发展动态也直接决定了细分市场的走势。

因此,笔者的首篇文章便对这些与客车直接相关的指数进行剖析,在此主要引用国家统计局《2019年中国统计年鉴》的官方数据,由于2019年数据要等到2020版才能出炉,故而统计时段主要以2014-2018年的近五年为主。

首先我们来关注一下GDP数据。国内2018年国内生产总值GDP突破90万亿元,比上年增加了近8万亿元。从增速上看,2018年GDP增速为6.6%,创下自1990年以来的新低。应该说,内需动力受到抑制,基建投资增速放缓,是国内经济减速的主要原因。自2014年的7.3%增速后,国内GDP始终在“6%”级别徘徊,大盘的调整也直接促使汽车行业在稳中下行,因此行业也将这一时段的汽车市场称为“增速放缓-行业转型期”。

笔者曾在2017年初预测:由于2015-2016年新能源客车的急剧爆发,尤其是城市公交领域,对原有的传统燃料产生了强烈的冲击和替代。纵然前期出现了鱼龙混杂、泥沙俱下的各种不规范的行为,包括骗补行为对行业的干扰,但经历时间的洗礼、冲刷和沉淀,如今的客车市场已普遍接受新能源这一事物,且在默默地消化着当年的“透支消费”。据笔者当年的预计,由于几万辆的额外消费,客车市场可能要到2021年的后半期才开始转暖,也就是要用3-4年时间来完成新能源车辆的“吐故纳新”。目前看来,客车行业今日的低谷期也在预料之中,尤其是行业也要用这一段时期完成向从简单粗放型到高质量发展的转变,从市场结构到产品需求,都要迎来新一轮的调整。如今的客车市场,越是处于低谷期,行业的洗牌与淘汰越是彻底,“真金不怕火炼”,究竟谁才能迎来复苏的春天,这也是客车行业最值得关注的话题之一。

然后我们再来关注一下公共交通领域,主要包括城市公共汽电车和轨道交通两部分,也就是俗称的“公交”和“轨交”。从车辆保有量来看,二者都保持了正向增长的态势,公交从2014年的45.9万辆增长到2018年的56.6万辆,而轨交则从1.7万辆翻了一倍、增长到3.4万辆,具备更高的发展速度。众所周知,轨道交通不像地面公交一样可以“即插即用”,由于相对较长的建设周期和较高昂的建设费用,轨交始终是少数经济发达地区的选择,但一旦建成投用后,轨道交通将持续发挥巨大的作用。从客运量来说,近五年公共交通客运量都维持在850万亿人次水平,整体波动不大,但详细分析可知,轨交客运量已从2014年的126.7亿人次增加到212.8亿人次,五年复合增长率13.8%;而公交客运量则从722.8亿人次减少至635.6亿人次,五年复合增长率-3.2%——这“一正一反”也很好的说明了当前城市公共交通的变化趋势。

如今城市公交市场出现的轨交替代问题,其实主要局限在“开通地铁”的几十个城市,本不必过分“恐慌”。不过随着全国性的车辆保有量增加以及客流量的持续下滑,公交行业也逐渐出现因无人坐车而“拉凳子”空跑的问题,此时再如同十几年前一味追求12米、铰接车的大容量已无实际意义,10米级和8米级的热销已经说明了公交行业也在“车头向下”,加之定制商务、微循环等多种公交方式的出现,公交行业也在发生深刻的转变。随着新能源战略的深入推进,城市公交也被列为最先实现电动化突破的领域,目前使用成本低、维保更容易、前有购置补贴、后有运营补贴等多重利好消息,都使得纯电动公交成为行业的主力。在公交全面电动化的政策指引下,预计新能源公交还将有3-4年的稳定增长期。

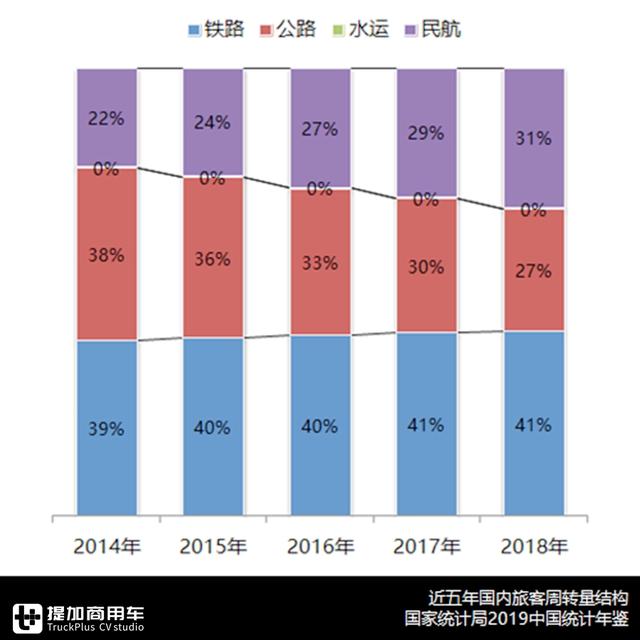

再来关注一下旅客运输结构。近五年,随着我国逐渐完成高速铁路网络的搭建,目前已在全球遥遥领先。如今的铁路客运已在中长里程上把持绝对领先优势,占据四成以上的旅客周转量。随着高铁开通地域的不断扩张、站点设置的加密,目前铁路平均运距也从2014年的488公里下沿至2018年的419公里,便利性和舒适性的提高也使得铁路逐渐成为旅客出行的第一选择,更是300-500公里长途公路客运最直接的替代者。在超长途领域,民航则毫无争议的成为最佳出行方式,平均运距也从2014年的1509公里增加到2018年的1616公里(图中未列出),随着更具竞争力的票价政策推广,民航正在成为中国旅客运输的中坚力量,近五年旅客周转量也增加了9%、超过三成占比。

与之形成鲜明对比,公路客运则从2014年的38%占比迅速下滑至2018年的27%,跌幅超过一成。随着限速100km/h、凌晨2-5点高速停运等营运客车政策的实施,“紧箍咒”已越收越紧,在旅客眼中的公路客运也已效率大跌,丧失了时间和票价的均衡比。纵然客运企业再祭出票价优惠、“门对门”服务等手段,也无法挽留逐渐远离的客流,加之居高不下的运营成本,公路客运已告别了“黄金时代”。从统计来看,目前公路客运的平均运距在60-70公里,逐渐稳固了“短途化”和“农客化”的地位。当然,在铁路和民航的直接竞争下,公路客运更多还应考虑地面交通的接驳作用,高铁的定班巴士、民航的机场巴士都是不错的客流来源,当然这些更要面对与公共交通、旅游包车的竞争,因此只能算是“出路之一”、而非全部。

公路客运如何转型,依然需要从业者的探索、实践与创新,绝不能自怨自艾,毕竟这是我国旅客运输的重要方式之一。其实,客运转型的话题已持续了近十年,但要么是对已有服务的再次拼凑,要么是重提“向管理要效益”的老一套做法,始终没有革命性的方式出现,营运客车也随着市场的低迷、失去了发展的动力。在此笔者也想说,“认清形势”这四个字看似简单,其实对营运行业而言并不容易实现。部分公路人依旧沉迷在往日的辉煌中不能自拔,还在怀念那个“合资车型打天下、进口总成满天飞”的时代,诚然那是中国客运史不可磨灭的一段,但早已时过境迁,请勿继续“抱有幻想”。

面对日渐流失的旅客,公路客运在无力阻挡大势的同时,也应该寻求新形势下的营运客车产品调整,比如推出面向短途客运的新产品(宇通CL系列便是典型),或者对农客中巴进行真正意义的创新。再者,也留意一下新能源技术带来的运营成本降低,本身运营里程几十公里的短途和农村班线就适合电动化改造,是很理想的应用场景。应该说,早期的新能源以电机直驱为主,的确不适合公路客运,只能做为相对低速的城市公交使用。在高速工况下,车辆需同时满足最高车速和爬坡性能两大指标,对于功率、转速和转矩有更平衡的要求。目前行业已出现了一些新能源变速驱动产品,虽然还未形成市场规模,但前景已被业内看好,因此从能否主动拥抱新能源,也决定了公路客运未来的出路。

旅***业近年一直处于高速增长期,从数据来看,2018年国内游客已达55.4亿人次,较五年前净增长近20亿人次;国内旅游总花费也从2014年的3.03万亿元增长到2018年的5.13万亿元,二者均保持了极其旺盛的增长率。随着人民生活水平的切实提高,外出旅游也成为极佳的休闲方式,这也为国内旅游市场的蓬勃发展提供了坚实的动力,各种名山大川、风景名胜、历史胜迹、古镇古寨、红色旅游等,纷纷成为人们拜访的对象。

旅游客运也被称为“包车客运”,是营运市场重要的组成部分。随着旅游市场的红火,在城市公交增长乏力、公路客运和校车纷纷低迷的情况下,各路专家纷纷将“旅游”视为行业转型的新方向,仿佛找到了“救命稻草”一般。其实任何事物都有其内在的源动力,旅***业的看好也得益于经济取得进展后的消费释放,这本是经济周期论的必然结果。平心而论,纵然旅游包车客运市场前景看好,但强敌环伺、市场怎堪独美?一方是“业务多元化”的城市公交通过增设临近郊区的旅游公交线路瓜分市场,另一方面是主营业务下滑、必须另谋出路的公路客运,尤其市场上还存有大量“营转非”的二手车充当社会包车,以更低的价格抢夺客源——此情此景,纵然你能想到旅游是好去处,别人就想不到吗?若在其他市场不景气时再投身旅游业,这其实只是一种变相的“投机”行为,是人为制造“虚火”的假象。故而对于任何细分市场都一样:只有持续的经营,耐得住寂寞、经得起煎熬,才能迎来春天。若干年前笔者曾听一位行业先辈有云:“坚持也是竞争力”,铭记至今。

最后我们来看一下和校车市场息息相关的教育数据。由于我国规定了只有幼儿、小学生和中小学生专用校车三种产品,因此直接相关的只有学前、小学和初中三个教育级别。从学校数量来看:学前教育机构近几年可谓突飞猛进,从2014年的21万所增长至2018年的26.7万所,各类幼教组织的兴起和民办私立幼儿园的大量涌现,也为幼儿校车的市场看涨提供了源动力。与之形成鲜明对比的是,在“撤点并校”的背景下,小学数量大幅减少,从2014年的20.1万所降至2018年的16.2万所,加之就近入学、公共交通等替代手段,小学生校车市场并不如此前所看好。至于初中学校则始终保持5万所出头的规模,不愠不火,中小学生校车市场可能保持相对平稳是有,但难言大幅增长。

校车自2012年正式单列、成为客车新一个细分市场以来,在经历了前期的飞速发展后,如今也到达第一个“瓶颈期”。随着各种“模式”复制无果,各地也逐渐摸索出了属于自己的门道,校车本是一种极具地方特色的产物,如果非要用某一标准模板去全国套用,必然是失败的下场。如今的校车市场在第一波政府力量退出后,民间自发的校车公司也如雨后春笋般涌现,这也为校车市场的内部提供了深层次的结构调整。此时,把握住教育行业的发展趋势,做“定点跟投”必定不会错,只看你能否具有耐性。

通过以上对宏观形势的盘点可知,每个细分市场的变化都有其内在的缘由,而这也恰是客车这种“政策性产品”的集中式客观体现。下一篇笔者将对风谲云诡的2019年客车行业进行盘点,主要结合企业数据和竞业信息,从企业层面进行解读和分析,敬请读者期待。